有两个问题值得深入探讨。

在全球经济危机爆发之前,全球经济出现“大缓和”的现象,货币政策能够很好地维持经济、金融体系的稳定。危机爆发后,我们发现货币政策也许只是控制住了通货膨胀,并没有控制住金融风险。所以,货币政策能否维持金融稳定?这是值得探讨的问题。

在全球经济危机爆发之后,发达国家实行了很多量化宽松的政策,这些政策对于稳定发达国家的经济金融体系有非常好的效果。但是很多新兴市场国家承受了这些政策的“外部性”,发达国家货币宽松的时候,新兴市场国家的流动性也很充裕,发达国家货币紧缩的时候,新兴市场国家的货币政策和经济环境也出现了特别明显的收缩,这导致了一些不太好的结果。毫无疑问,中国要进行进一步的开放,但是怎样在开放过程中保持稳定?这也是值得深入探讨的话题。

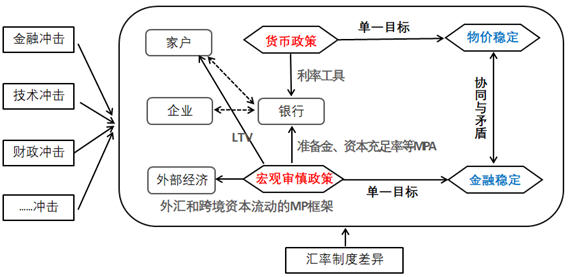

2009年,中国人民银行开始研究宏观审慎政策,中国的监管框架是“双支柱调控框架”,也就是货币政策和宏观审慎政策相结合,共同维护宏观经济的稳定。当然,这个政策不是中国独特的研究,很多国际组织,包括FSB(金融稳定理事会)、BIS(国际清算银行)、IMF(国际货币基金组织),在这方面都有很多的研究。

图:双支柱宏观调控框架

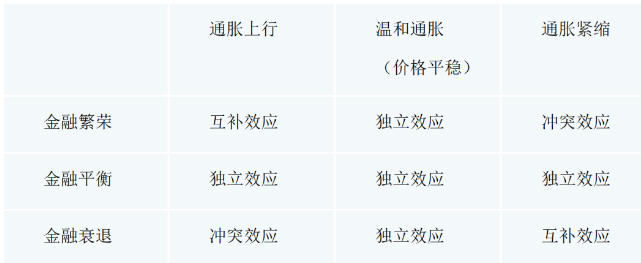

在一些场景下,货币政策和宏观审慎政策发挥的效力不一致的,两者可以相互合作,同时发挥效力,维护宏观经济的总体稳定。

表:货币政策与宏观审慎政策的冲突矩阵

从金融渠道和贸易渠道的相对影响来看,贸易渠道表明,货币贬值能增加出口竞争力,增加出口和产出,有利于经济增长。但是金融渠道也越来越重要,货币贬值的时候,很可能会鼓励资本外流,这是不利于国内经济增长和经济稳定的,所以在分析的过程中,需要综合考虑两种渠道的影响。

最近我们做了一个两国动态一般均衡模型[1],利用一个两国动态一般均衡模型,考察不同的政策机制应对“资金流动突然停顿”(sudden stop of flows)的影响。金融市场开放后,很多新兴市场国家碰到的最大困难就是资金流的突然停顿。金融危机往往是因为,一些特殊原因导致一个国家的金融风险大幅上升,这时从外部流入的资金就会突然停止,导致这个国家资产负债表产生一系列的恶化。

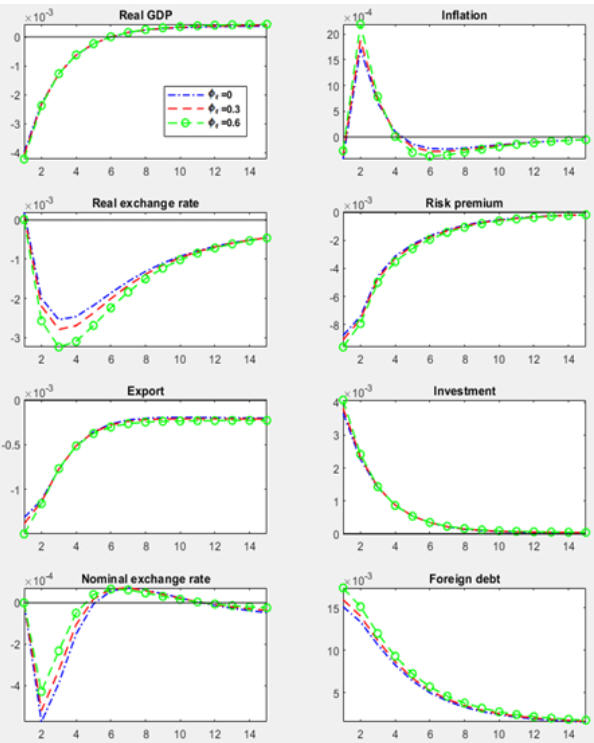

实证分析的方法叫脉冲响应分析。图中,蓝色的线条是一个国家只采用货币政策应对外部冲击时,一系列宏观变量的变化,红色的线是在货币政策和宏观审慎政策相结合的时候,这个国家宏观变量的变化。

图:脉冲响应分析结果

从图中可以得到这样的结论,当一个国家外部资金突然停顿的时候,国内一些宏观变量会出现大幅的调整。货币政策可以帮助缓冲这个调整的过程,因为货币政策可以进行逆周期调节,但如果加上宏观审慎政策,可以进一步提高国内宏观经济的稳定性。

另外,分析中我们发现,如果中国的人民币汇率政策,从不太灵活的固定汇率,转变成相对灵活的浮动汇率,能够进一步提高我们的宏观经济稳定性。

最终的结论是,在支持金融开放的同时,需要货币政策和宏观审慎政策共同作用的“双支柱调控框架”,来支持和保持宏观经济和金融体系的稳定。

注:

[1]曹裕静、黄益平、陶坤玉和余昌华,2019,“货币政策与宏观审慎政策共同支持宏观经济稳定”,《金融研究》。

(本文系作者在首届外滩金融峰会上所做的主题演讲)